打敗人性的弱點:程式交易跟主觀交易的最大不同?

近年資訊科技的進步,讓程式交易在期權市場漸成主流,常常聽到人人談論MultiCharts、API、自動交易乃至人工智慧(AI),那麼,到底甚麼是程式交易呢?能賺錢嗎?一般人可以學嗎?

這是本系列文章的第一篇,後續我們將透過一系列的教學,幫助交易人深入淺出認識程式交易,在此,先帶大家認識,與傳統的主觀交易法比較,程式交易是什麼?有什麼交易上的優點?

程式交易是什麼?

程式交易,也可稱為自動交易、系統化交易。

定義是透過現代統計學和科學方法,把市場資訊、價格變動等現象歸納成交易邏輯並程式化,最後再用電腦進行自動交易的投資方式。

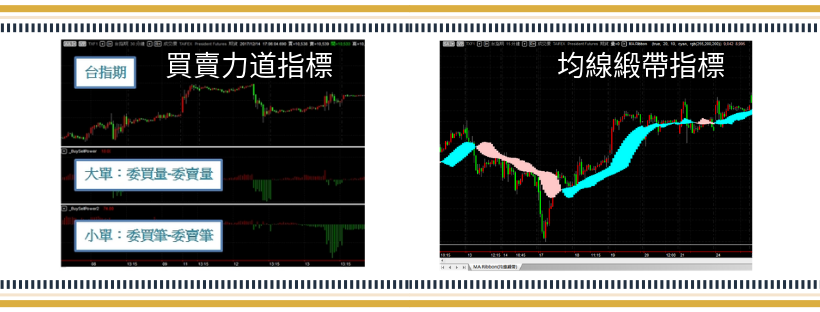

這種方式不帶主觀的個人情感,機械式、理性有紀律地執行,例如長短均線黃金交叉就買進,死亡交叉就賣出,這樣反覆執行其實就是程式交易。

常見的程式交易軟體主要有兩類:

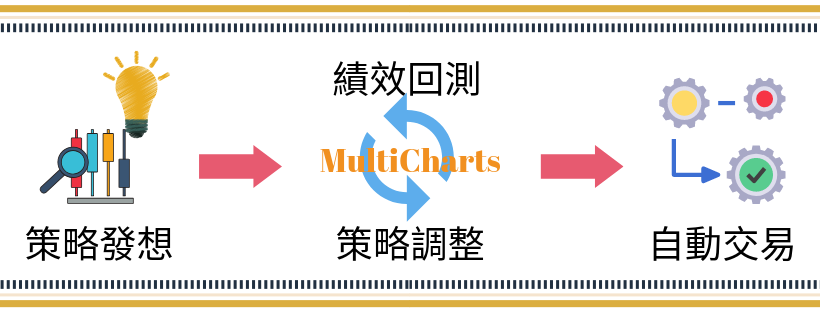

1.使用套裝軟體,如MultiCharts:

我們可以透過MultiCharts把交易邏輯編寫成程式語法(PowerLanguage),加上MultiCharts提供回測歷史績效、參數最佳化等功能協助我們檢驗、調整策略,最後再透過下單機制自動交易。

2.自寫程式串API:

另外一派程式交易者具備更高端的程式專業,可自行開發交易程式(例如以C#、Python等語言)並串接期貨商API來進行自動交易。

軟體程式交易跟傳統主觀交易有什麼不同?

雖然不堪回首,但抱歉這裡要你試著回想一下,過去是什麼原因讓您虧損。是看錯方向?是賺小賠大?還是根本沒有依據只憑感覺下單?

從某個角度來講,程式交易可以說是為了彌補人性的不足而生,主觀交易的缺點有二:

●快速又大量的資訊會造成人腦難以應付

●人性在「盈虧」的情況下,心理因素及情緒(自信爆棚或壓力干擾)會影響判斷力

但不是說主觀交易就是錯的,這個領域也有很多贏家,或者應該說成功的交易人應是「兩者兼備」!

比較「傳統主觀交易」,整理程式交易的優點如下:

●克服人性弱點的「決策不理性」

●可參考軟體的績效回測結果,擬訂後續策略

●解讀別人的程式碼邏輯,有助於優化自己的投資策略

●除了自動下單,也可作為投資交易的輔助工具

●投資組合管理

以下分點詳細說明,大家可以邊讀邊思考自己在投資的路上,還有哪些部分需要加強喔。

嚴守紀律,克服人性弱點的「決策不理性」

先請大家做個測驗,以下兩個情境,請問您會如何選擇:

第一題:

A:確定贏得$250。

B:25%機率贏得$1000,75%機率什麼也沒得到。

第二題:

C:確定損失$750。

D:75%機率損失$1000,25%機率沒有任何損失。

如果您的選擇分別是A與D,那您可要留意了,跟多數一般人一樣,您可能也內建了”賺小賠大”的基因。為什麼呢?其實從期望值的角度解題,A($250)=B(25%*$1000+75%*0=$250),同理C(-$750)也等於D(75%*-$1000+25%*0=-$750),但在第一題賺錢的情境,您選擇了A(先落袋為安),卻在第二題賠錢的情境裡,卻選擇了D(不停損,凹單拚拚看)。這樣的情境與選擇,套進期貨交易裡,是不是似曾相識呢?

「行為財務學」證實了人們天生的「決策不理性」,這些人性弱點常常把交易帶向虧損甚至毀滅,但既然是「人性」,當然是不好克服的,例如上面的測驗證明人性就是容易「賺小賠大」,我們雖然都知道「Cut loss short, let profit run」,但過去就是很難做到!

現在有了程式交易,你不用後悔、不用剁手指,把交易邏輯訂清楚,交由程式去執行,該停損就無血無淚地停損,該抱單就牢牢抱著。

克服人性弱點的「決策不理性」,這正是程式交易帶給我們最大的一個優勢。

可參考軟體的績效回測結果,擬訂後續策略

隨機交易是新手最常犯的毛病,也就是憑感覺下單,殺進殺出,賺了也不知道為何而賺,以為是自己很厲害,抱歉,恐怕是自我感覺良好,賠了也無從檢討修正。嘗到苦頭後,新手慢慢地從隨機交易進步成長,會開始找交易書籍來研讀、參加坊間投顧老師課程,學某某指標、某某操盤法,總算是有個套路、有個邏輯來下單進出了吧?但是這些指標、戰法真如想像或是如老師講的這麼美好嗎?

此時程式交易的第二個優勢出列:透過軟體的績效回測功能,可忠實地告訴交易人策略的賺賠、風險、勝率等數據,有了這些判斷的標準,我們就可以進一步評估並修正套路,甚至能進一步開發出新的交易策略。

有憑有據來交易,這正是程式交易帶給我們第二項優勢。

解讀別人的程式碼邏輯,有助於優化自己的投資策略

傳統的主觀交易不容易學習:

●一方面是主觀交易「絕學」不容易邏輯化,甚至例如「盤感」這樣的技巧更是抽象。

●再來是主觀交易很大塊要素是「經驗」,但經驗不容易快速複製。

程式交易呢,要複製經驗就容易得多。我們可以從程式交易的程式碼清楚解讀策略開發者的原意與巧思,進一步複製或學習。因此,要讓自己的功力大增,網路上可以找到許多經典交易策略或指標的程式碼,細細解讀揣摩,可以更快學成又不易走偏。

另外,透過歷史績效回測報告,我們可以很快地進行修正→再回測→再修正,也就是「trial and error」的程序,而且是不需要真的拿錢去市場測試,可以大幅降低學習成本喔。除了自動下單,也可作為投資交易的輔助工具

投資組合管理

「不要把所有雞蛋放在同一個籃子」是投資理財的終極圭臬之一,透過多商品多策略的組合,提高勝率、降低風險都是可能辦到的。期權交易因為行情速度很快,如要同時交易多個商品,沒有透過程式的管理或是自動交易機制終究是很難辦到。

程式交易在期貨的投資組合管理裡可以怎麼運用呢?近年程交的發展重心已經從策略開發轉移到資金管理層次,議題從「多商品多策略投組配置」、「最佳下注比例與槓桿大小」等都有,可謂百家爭鳴,這是強調數學與統計的程式交易領域獨有的現象,在現貨市場我們絕少看到如此深度的探討。

因此,最後我們要說,從學習程式交易的過程,即便我們最後沒有真正進行自動交易,我們學得這些系統性交易的概念,例如講究邏輯、統計還有下注與槓桿的觀念,這些都有助於我們在交易或投資理財的領域更有競爭優勢。