選擇權入門-價內價外&保證金

選擇權交易新手必看:價內、價外是什麼?保證金怎麼試算?

在上一篇文章選擇權到底是甚麼?我老是搞不懂~中,我們將選擇權作了基本的介紹了,讓大家對於選擇權到底是甚麼玩意兒,有了些概念。但選擇權的確較一般的金融商品來得複雜些,想要更深入了解選擇權我們還需要再多做點功課。統一期貨針對初次接觸選擇權的投資朋友常會遇到的問題,作了進一步的整理。歡迎大家邀請對選擇權一知半解,又想一探究竟的好友一起來認識一下吧,保證金的部分,後面也會教大家試算看看喔!

【延伸閱讀】:免費實用的選擇權試算工具推薦:CME官方QuikStrike

>>讀完本文可以讓你知道甚麼?

- 甚麼是價內/價外?

- 時間價值是甚麼?

- 選擇權損益如何試算?

- 選擇權賣方保證金如何試算?

什麼是價內、什麼是價外?

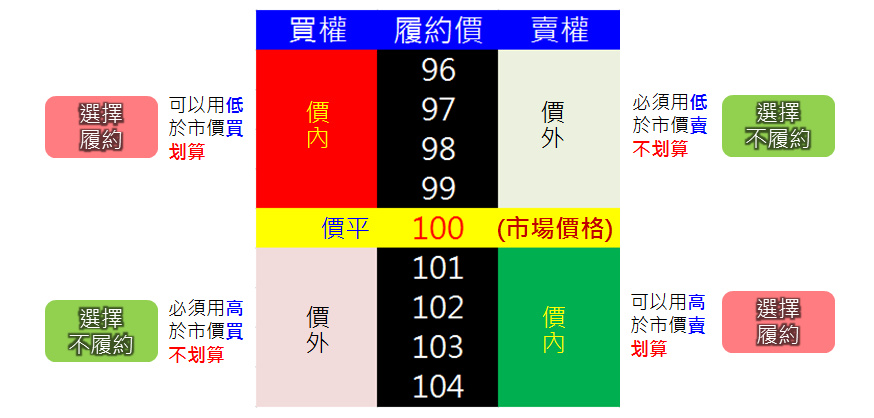

對買方來說,選擇履約「比較划算」的就是「價內」,「不划算」的就是「價外」

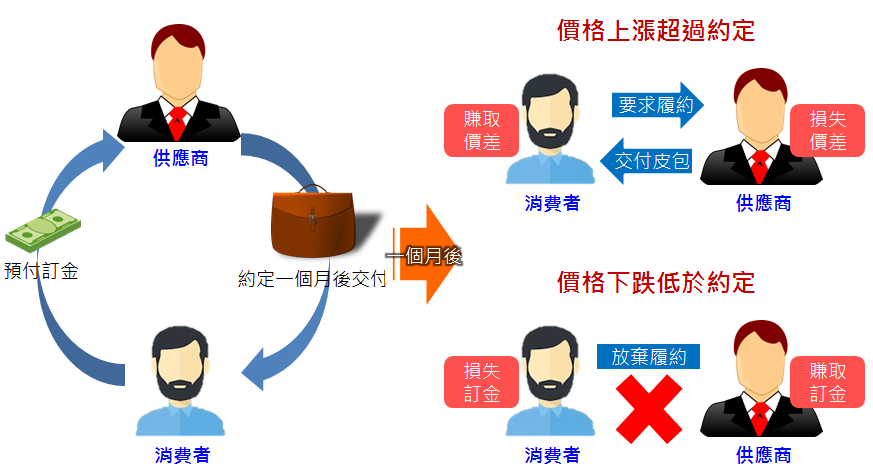

在上一篇文章中我們提到,選擇權就是一個訂金的概念。他可以讓買方選擇在一段時間之後決定「要不要履約」。以前文提到的購買皮包的例子來說,當市價高於之前約定的履約價格,消費者可以選擇要求供應商履約,用約定好的便宜價格賣給他,然後再到市場上去拋售賺取價差。此時,對於消費者而言,選擇履約是划算的;反之,當市價低於約定價格,消費者幹嘛花這個冤枉錢和供應商買?直接在市場上買不就得了?所以選擇履約就是不划算的(除非你是潘仔)。這就是買權(Call)的狀況。

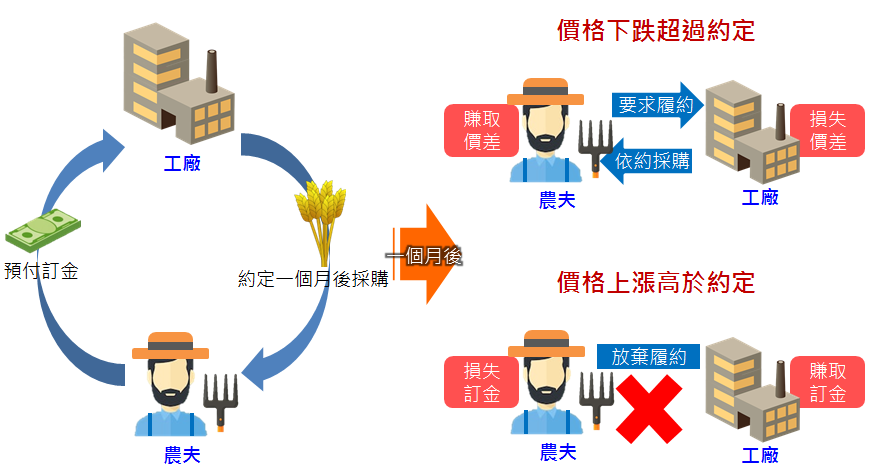

但如果是賣權(Put)的話,就是完全相反的狀況了。同樣以前文的另一個例子,農夫出售小麥來說,當市價低於之前約定的履約價格,農夫肯定會選擇用約定好比較高的價格賣給工廠,而不會放棄這項權利,傻傻的在市場上用賤價出售,還要損失預付的權利金,所以,這時候選擇履約是划算的。但如果到期後的市價高於之前約定的履約價,為了要賣個好價錢,農夫就會選擇不履約,直接在市場上出售,此時,選擇履約就是不划算的。

講完了這兩個例子,我們可以用一句話總結,買權履約價越低越划算(可以買得便宜),賣權履約價越高越划算(賣得貴),而所謂的價內,就是比較划算的一邊;價外就是不划算的那一邊。以上的判斷,都是以「買方」的角度來解讀的。

時間價值是什麼?

時間價值就是未來達成目標的「機率」,轉換為「價格」來表示

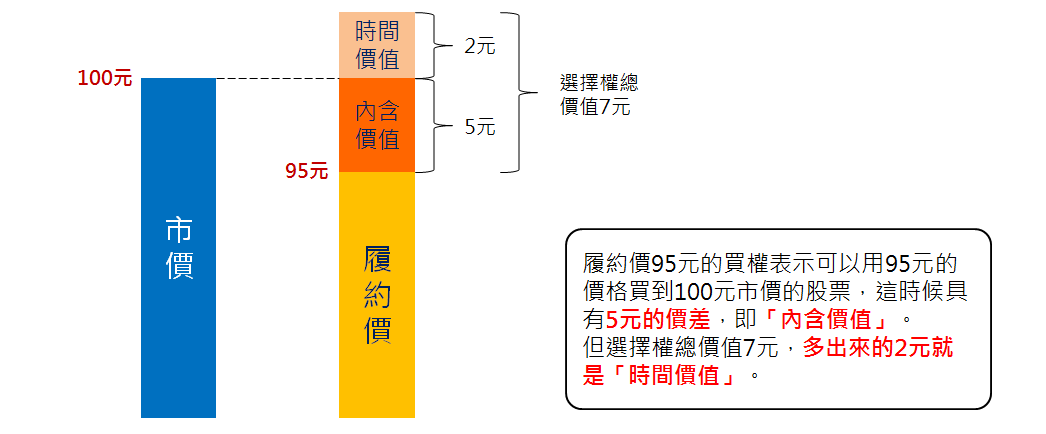

選擇權的價值包含了兩大部分,一部分是「內含價值」,也就是現在立刻履約的話,有多少價值;另一部分就是「時間價值」,代表的是一個「未來的可能性」的概念。

選擇權價值=內含價值+時間價值

內含價值比較具體好懂,假設選擇權標的是股票,目前的市價是100元,你買進(Buy)了履約價95元的買權(Call),如果立刻履約,那麼相較於市價100元,你可以用95元買進這檔股票,等於中間有5元的價差,這個5元的價差就是內含價值。

但實務上,你會發現,在到期之前,履約價95元的買權,市場上的市價正常情況下都會高於5元,這是怎麼一回事呢?這是因為還沒有到期,所以市價「有可能」更高,多出的價格就是反映一個可能性。

例如,一張彩券在還沒有開獎之前,他「有可能」中大獎,所以他是有價值的,但等到開獎後,如果沒有中獎,那他就是一張廢紙。

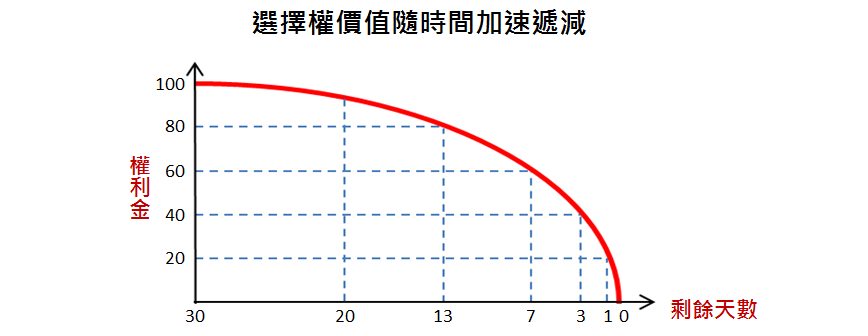

當然彩券和選擇權還是有些差異,彩券在開獎之前的價格都不會變,假設開獎前一周他是賣一張50元,那麼在開獎前一天他還是賣一張50元;但是選擇權卻會因為越接近到期時間讓他的時間價值「遞減」。

這個道理不難理解,假設還剩下一個月的時間,股票要上漲5元的機會比較高,還是剩下10分鐘股票要上漲5元的機會比較高?答案當然是前者,也因為時間越久,可能性越大,所以時間價值也就越大,而且會呈現「越接近到期時間價值消失越快」的現象。

選擇權損益試算

(賣出價-買進價)X每大點金額

選擇權的損益計算方式和期貨很類似,都是以賣出價減去買進價再乘以每大點金額。

以台指選擇權為例,每大點是50元,假設你是買權的買方(buy call),買進價是20點,賣出價是70點,那麼來試算一下吧,交易損益就是:

(70-20)X50=2,500元(獲利)

假設你是買權的賣方,也就是先作賣出買權(sell call),以收取權利金為操作方式,賣出價80點,買進價10點,那麼交易損益就是:

(80-10)X50=3,500元(獲利)

不論是做「買方」或是「賣方」,都是以賣出價減去買進價計算,並無不同。差異在於買方有價格不斷上漲的可能,若是遇到大行情來臨,且是對你有利的方向,是可能出現數倍獲利的機會;但賣方最多就是選擇權的價值歸零,你最多就只能賺取的上限就是你賣出時所收取的點數。

選擇權賣方的保證金如何計算?

參照交易所公告的選擇權保證金A值與B值依公式計算,保證金並會隨標的指數浮動

選擇權的買方只需要支付「權利金」即可交易,例如目前的買權權利金為30點,你要進行一口買進買權(buy call)的交易,僅需要支付權利金:30 X 50 = 1,500元,即可進行交易。但如果是要進行賣方也就是賣出買權(sell call)就必須繳交保證金才可以進行交易。

以台指選擇權為例,賣方的保證金公式為:

- 保證金 = 權利金市值 + Max(A值 - 價外值 , B值)

- call 價外值:Max[(履約價格 - 標的指數價格) × 契約乘數,0]

- put 價外值:Max[(標的指數價格 - 履約價格) × 契約乘數,0]

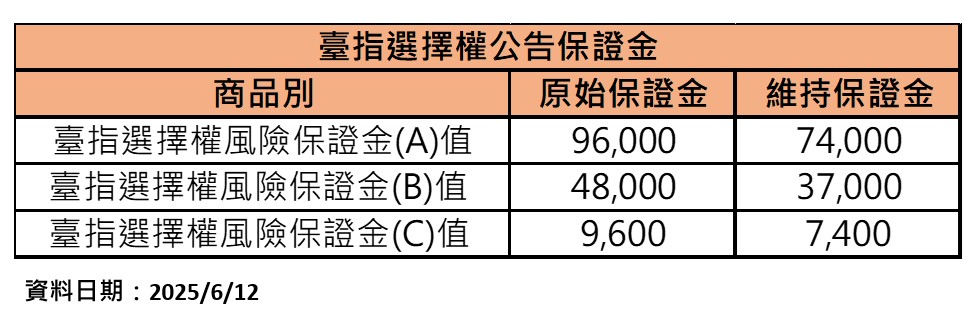

A值、B值和C值依期交所公告,參考如下:

- 情境一(價外):

假設目前加權指數是 22,000 點,履約價 22,200 點買權價格為 60 點,我們可以計算保證金如下:

call 價外值 = Max[(22,200-22,000) X 60 , 0 ] = Max( 12,000 , 0 ) = 12,000

賣方保證金 = 60 X 50 + Max( 96,000 - 12,000 , 48,000 ) = 3,000 + Max( 84,000 , 48,000 )

= 87,000元

- 情境二(價內):

假設目前加權指數是 22,000 點,履約價 21,800 點買權價格為 206 點,我們可以計算保證金如下:

call 價外值 = Max[(21,800 - 22,000) X 50 , 0 ] = Max( -10,000 , 0 ) = 0

賣方保證金 = 206 X 50 + Max( 96,000 - 0 , 48,000 ) = 17,250 + Max( 96,000 , 48,000 )

= 106,300元

由上面的兩個例子中,我們可以看到價內和價外的保證金可以有數倍的差距,越深入價內保證金也隨之越高。假設你一開始準備了10萬元保證金操作一口選擇權賣方,在一開始時是在價外,當時保證金是8.7萬元,看起來準備了10萬保證金是充足的,但是一但行情出現不利走勢,保證金將會倍增,就會導致你出現保證金不足的追繳狀況。所以,我們在操作選擇權賣方時,必須特別留意行情不利時的風險,並時刻留意保證金是否足夠。

快速結論

選擇權具有「時間價值」及「保證金浮動」的特性,和一般金融商品有很大的差異。我們在交易選擇權前應該先對他有充分的了解,才能控制風險,並善用他的特色,為我們的投資部位加分。

在看完了「期貨」和「選擇權」的介紹之後,相信投資朋友們對於期權商品已經有些初步的了解。但有些朋友還是覺得「股票」比較熟悉親切???有沒有和股票相關的期權商品可以操作呢?

別著急,在台灣期權的發展已經十分成熟,當然也有關於股票的期貨可以操作嘍~

下一篇文章就和大家來談談甚麼是「股票期貨」吧!