選擇權入門-認識隱含波動率及VIX指數

不只選擇權的專業玩家一定要懂隱含波動率,一般的交易人也要充分認識VIX指數,因為掌握波動率就能決定交易進出的格局,從停損停利點位到決定部位大小,甚至行情轉折都能預作研判。

>>讀完本文你可以學到什麼?

- 認識什麼是隱含波動率與VIX(恐慌指數)

- 隱含波動率要去哪裡查看

- 隱含波動率與行情的關係

- 隱含波動率與對選擇權操作的影響

認識隱含波動率與歷史波動率

選擇權的隱含波動率(Implied Volatility,IV)是用來衡量標的波動程度的指標之一,隱含波動率是將市場上的選擇權權利金價格代入期權理論定價模型(例如Black-Scholes模型),所反推出來的波動率數值:在其他條件不變,權利金越高,隱含波動率就越高;反之,權利金越低,代表隱含波動率越低。

圖:統eVIP全球版[0307]選擇權行情提供即時隱含波動率

怎麼解讀隱含波動率?顧名思義,隱含波動率就是波動度的讀數,隱含波動率越高就代表標的波動度越高(價格行情震盪越劇烈)。提到隱含波動率就不得不講到歷史波動率(Historical Volatility,簡稱HV),歷史波動率是計算過去一段時間價格(報酬)的年化標準差,用於衡量過去這段時間價格波動的程度,這個關鍵字就在”過去”二字。相比起來,隱含波動率是根據當前選擇權權利金成交價回推計算,而權利金成交價是由買賣雙方對未來行情研判而得到的共識,所以隱含波動率更接近當下真實波動率,學理上也證實隱含波動率對未來行情更有解釋能力。

VIX=隱含波動率=恐慌指數

細看軟體報價,可以發現CALL跟PUT的隱含波動率不同,各履約價的隱含波動率也並不一樣(稱為Option Smile現象),為了滿足方便解讀的需求,交易所便編制VIX指數來代表該商品整體選擇權的波動率,第一檔也是最知名的CBOE交易所VIX指數,即是代表S&P500期權的隱含波動率。而我們熟悉的台指選擇權,台灣期交所也於2006年推出台指權VIX。

VIX編制的邏輯基本上就是篩選比較有代表性的履約價的隱含波動率,給予不同權重,最後加權平均得出一個代表全市場的隱含波動率。詳細計算可參考期交所說明。

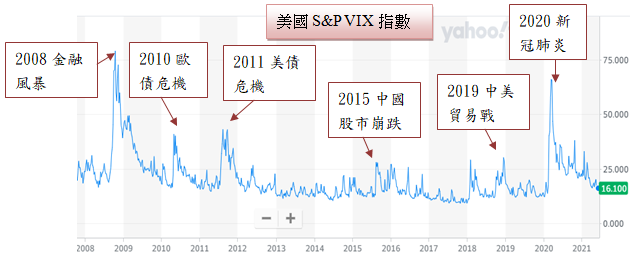

VIX近年比較為人所知是它「恐慌指數」的別稱。一般來講股市走勢緩漲急跌,當市場下跌時,常常伴隨利空事件,氣氛恐慌,VIX會飆漲;當市場上漲,則四海昇平,此時VIX走低。近來市場還推出了一些VIX相關的金融商品(如ETF等),但許多投資人都對VIX沒有正確理解,其實VIX就是選擇權隱含波動率!

圖:美國S&P VIX指數(資料來源:Yahoo Finance)

隱含波動率報價要去哪裡查看

下單軟體除了提供個別選擇權履約價的隱含波動率外,期交所也有提供線上試算服務,或是我們也可以自己用EXCEL計算(需寫VBA程式)。

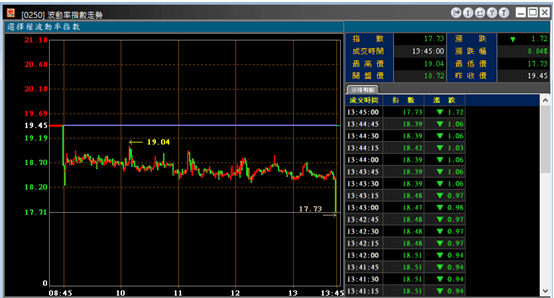

我們建議一般交易人可以直接看VIX指數,就可以充分掌握整體選擇權隱含波動率走向。目前統一期貨軟體同時提供台指VIX的即時走勢報價跟歷史K線圖,不管是做當下行情研判或是大方向研究都十分好用。

- 統eVIP全球版VIX指數報價:

即時走勢:期權行情>波動率指數>0250波動率指數走勢

歷史線圖:打開技術分析,於左上角商品類別選「波動率指數」

- 統一e指發VIX報價(APP版):

從主選單的「指數行情」進入,就可以看到「台指選擇權波動率指數」(可以加入自選股)。

隱含波動率與行情的研判

基本上波動率是衡量波動的”程度”,並不會指出波動的”方向”,但波動程度會影響交易的架構設定,再加上股市有緩漲急跌的特性,觀察隱含波動率變化可以來輔助我們對行情的研判,進一步提高交易的勝算。

- VIX與股市呈現反向關係,但有例外

前面講過,VIX與股市的關係大致是:多頭行情多緩漲,則波動率緩步下降;空頭行情易急跌,則波動率急速飆高,再細分會有以下情境與解讀:

|

|

VIX漲 |

VIX跌 |

|

行情上漲 |

軋空行情 |

符合多頭慣性 |

|

行情下跌 |

符合空頭慣性 |

下跌有撐 |

特別講一下股市與VIX同步上漲的情境,一般選擇權賣方(莊家)比較喜歡多頭行情,因為波動率的下跌趨勢對賣方有利,但卻也容易在軋空行情裡失去戒心,受到重創。下圖為2015/4/24指數站上萬點引爆的軋空行情,指數漲VIX也大漲,甚至造成Call、Put權利金同時上漲的熱況。

圖:2015/4/24軋空行情Call、Put權利金同時上漲

- VIX指數與當沖交易

既然現在有VIX日內即時走勢可以看,當沖交易應善用此一工具。當VIX一路走高,通常今日是走單邊行情,且幅度可觀,如此情況當沖客應把握加碼獲利部位;如VIX呈現反常走勢,例如在下跌過程中VIX卻漲不上去,表示市場氣氛並不恐慌,殺盤力道有限,就要留意行情出現V轉走勢。

- 預測VIX走勢:均值回歸還是叢聚效果

關於VIX的走勢型態有均值回歸與叢聚效果兩說法,似乎也沒有個定論,長期來看是比較偏向均值回歸,但愛因斯坦也說過「”長期而言”我們都死了」,均值回歸隱含著逆勢思維,在操作上應當謹慎為之。

圖:2018/8~2021/6台指VIX,平均值約在19.5

- 其他影響VIX(隱含波動率)的因素

隱含波動率是從選擇權權利金回推,而權利金是買賣供需雙方決定,如預期未來波動會放大,反映在權利金就是權利金會上漲(也可以從賣方要求更高的風險溢酬來解釋)。本來猜測未來行情波動會放大還是會縮小是件困難的事,但如果是已知的特定事件即將到來,例如選舉或是重大財金事件等,那權利金就會很明顯的反應。這就是為何我們會在總統大選前看到VIX大漲,甚至無論行情漲跌,Call、Put的權利金都上漲的情況。

- 為什麼裸賣遠月選擇權超級危險

在衡量選擇權風險值的Greeks中,Vega是衡量波動率對選擇權權利金的影響程度,例如當計算出Vega=5,代表當波動率上升1%則選擇權權利金將上升5點。在同到期日的履約價中,價平履約價的Vega最高,意即它的權利金最受到波動率影響;此外,越遠月的選擇權Vega值同樣也越大,這也是為什麼操作遠月選擇權賣方策略,不僅有流動性不佳問題,一旦面臨波動率飆漲,受到的虧損也較近月賣方部位更為劇烈。

快速結論

本篇帶大家認識選擇權隱含波動率跟VIX指數,以及如何應用在交易上。隱含波動率不僅是操作選擇權相當重要的資訊,因為交易選擇權除了判斷多空方向外,另一個重點就是研判未來的波動程度。此外,VIX指數的走向也是交易上實用的參考指標,無論是波段長線操作或是日內當沖,掌握波動率就能決定交易進出的格局,從停損停利點位到決定部位大小,甚至行情轉折都能透露端倪。統一期貨的軟體提供即時VIX指數報價以及歷史K線圖,是研究VIX的最佳”工具人”。

【警語】:本文所提之交易策略或歷史行情僅為教學之用,非操作建議,請投資人務必自行研判。