選擇權策略-賣出時間價差

『 賣出時間價差 』策略可由買權或賣權來組成。 該策略之 作法是『買短賣長』,其戰略目標利用近、遠期選擇權價值對標的物價格波動的敏感性不同,在標的物價格偏離履約價時,買進部位的價值增加 ( 減少 ) 得比賣出部位來得大 ( 小 ) ,此時即產生利潤。

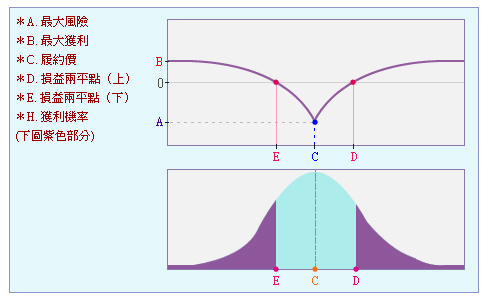

賣出時間價差策略適用於預期標的物價格會波動,但幅度並非相當大之情況,其風險有限,且有權利金收入;其最大風險發生於近期選擇權到期時,標的物價格等於履約價之情況。

| 賣出時間價差交易策略小檔案 | |

| ■ 使用時機: | 預期市場小漲或小跌時 |

| ■ 最大風險: | 遠期收取之權利金 – 近期支付之權利金 – 遠期選擇權在近期選擇權到期時為價平下之市值 |

| ■ 最大利潤: | 遠期收取之權利金 – 近期支付之權利金 |

| ■ 損益兩平點: | 能使【遠期選擇權在近期選擇權到期時之時間價值= 遠期收取之權利金點數 - 近期支付之權利金點數】條件成立之未來標的現貨價 |

| ■保證金: | 賣出選擇權之部位需繳保證金 |

附註:需自行將遠月合約平倉

舉例說明

龍三研判股市在目前至近月契約到期時,指數應該會小幅波動,但無法判斷是會漲或跌,乃決定採用賣出時間價差策略。龍三買進了 7 月份到期,履約價為 21,800 點的買權,支付了 515 點權利金,同時賣出了 8 月份到期,相同履約價的買權,收取了 725 點權利金。

在這個交易之下,龍三可收取權利金(725點 - 515點)* 50元/點=210點 * 50元/點=10,500元,也就是龍三的最大獲利。如果 9 月份選擇權到期時,指數在 21,800 點,此時雖然買進的 9 月買權完全無履約價值,但賣出的 10 月買權市價亦下跌至 155 點,則小明的操作利潤為 725點 – 515點 – 155點=55點,也就是 2,750 元。

更多選擇權策略介紹:選擇權組合策略教學全攻略

/統一期貨相關連結/