指數-台指(TX)/小台(MTX)/微型台指(TMF)

接軌國際-微型台指期貨 (TMF)

您知道自 2024/7/29 起,可以交易微型台指期貨了嗎?雖然微型台指簡單說只有規格與大台、小台不同,還有什麼需要注意的呢?本文將簡介微型台指期貨與大台、小台的不同,以及投資人須特別注意的重要事項!

>>讀完本文可以讓你知道甚麼?

- 微型期貨規格

- 大台、小台與微型台指期貨的同異

- 微型期貨規格交易須知

- 微型期貨規格交易運用範例

- 實務操作 - 為什麼需要組合拆解

- 實務操作 - 為什麼需要互抵

- 實務操作 - 行情來了可以怎麼做

微型期貨規格簡介

契約價值

微型臺指期貨契約乘數為新臺幣10 元,以加權指數24,000 點試算,每口契約價值為24 萬元。

契約到期交割月份

微型臺指期貨契約到期交割月份同大臺,包括交易當月起連續3 個月份,另加上3、6、9、12 月中3 個接續季月,總共6 個月份的契約在市場交易,無雙週到期契約。因此,若要交易週契約,只有小台可以交易。

交易稅

微型臺指期貨為股價類期貨契約,交易稅計算方式同大小臺,按每次交易之契約金額課徵10 萬分之2。因此,若契約價值為24 萬元,交易稅為2.4*2=4.8元(單邊)。

交易成本

期貨交易成本包括手續費、交易稅、委買委賣價差、交易滑價成本等,其中不同期貨商對交易人收取之每口手續費金額不盡相同,各商品每口手續費占契約價值比例亦不同,例如現行小臺手續費占比或略高於大臺,微型臺指期貨占比或略高於小臺,交易人應視交易需求及資金狀況,選擇適合商品。簡單地說,雖然交易小型或微型商品有分散交易價位風險的好處,若實際需要交易一口大台,手續費收取並非比例計算,若有疑問請洽業務諮詢。

臺股期貨(TX)、小型臺指期貨(MTX)與微型臺指期貨(TMF)的相同點與相異點

相同點

- 標的物:三者的標的物皆為台灣加權股價指數。

- 交易所:皆在臺灣期貨交易所進行交易。

- 交易時間:皆有一般交易時段與盤後交易時段。

- 價格穩定措施:在動態價格穩定措施中,三者均以最近標的指數收盤價為基準值來計算退單點數。

- 結算保證金:皆使用SPAN(整戶風險保證金)計收方式計算保證金。

- 最後結算價計算方式:三者的最後結算價皆以最後結算日(到期日)臺灣證券交易所及中華民國證券櫃檯買賣中心當日交易時間收盤前30分鐘內標的指數之算術平均價訂之。

- 均豁免於盤後交易時段代為沖銷。

相異點

合約規模

- 臺股期貨(TX):為標準合約,每一點值新台幣200元。

- 小型臺指期貨(MTX):為臺股期貨的四分之一,每一點值新台幣50元。

- 微型臺指期貨(TMF):為臺股期貨的20分之一,每一點值新台幣10元。

保證金

- 臺股期貨(TX):所需保證金較高,因其合約規模較大。

- 小型臺指期貨(MTX):所需保證金較低於TX。

- 微型臺指期貨(TMF):所需保證金最低,適合資金較少的投資者。

- 舉例: 7/16加權指數約莫24000點,大台保證金 241,000元、小台保證金 60,250元 (大台的1/4),故微台保證金應為12,050元 (大台的1/20)。

適用投資者

- 臺股期貨(TX):適合資金充裕且具風險承擔能力的專業投資者或機構。

- 小型臺指期貨(MTX):適合中小型投資者或希望進行較小規模投資的投資者。

- 微型臺指期貨(TMF):適合一般散戶或剛入門的投資者。

交易策略靈活性

- 臺股期貨(TX):因合約規模較大,適合進行大規模的對沖操作。

- 小型臺指期貨(MTX)和微型臺指期貨(TMF):較適合進行小規模、多樣化的投資策略,靈活度較高。

部位限制

- 臺股期貨(TX):自然人9,000個契約、法人機構18,000個契約,期貨自營商54,000個契約。

- 小型臺指期貨(MTX)和微型臺指期貨(TMF):同臺股期貨,依合約規模折算後合併計算。

結論

因應臺股期貨交易所推出微型台指期貨,相關規範做出了多項調整,包括合約規模、保證金計算方式、動態價格穩定措施、最後結算價計算方式以及交易時間和沖銷規定。這些調整旨在使微型台指期貨適應市場需求,並為不同類型的投資者提供更多選擇。

微型台指交易須知

盤前委託單

- 交易日上午8 時30 分起開始接受交易買賣委託申報。

- 開盤前15 分鐘即8 時30 分至8 時45 分每5 秒揭示各契約之模擬試撮開盤價量、模擬試撮後之最佳5 檔買賣價量,以及總委買筆數、總委買口數、總委賣筆數、總委賣口數。

- 開盤前2 分鐘即8 時43 分至8 時45 分不得撤銷或變更買賣申報,僅得新增買賣申報。

範圍市價委託計算方式

- 一定範圍市價委託「一定點數」計算方式為最近之期貨最近月契約結算價乘以一定百分比。單式委託之百分比為0.5%,跨月價差委託為單式委託之一半為0.25%。

不適用當沖保證金減收

- 微型臺指期貨不適用當日沖銷交易減收保證金機制。

夜盤時段 豁免代為沖銷

- 期交所指定微型臺指期貨為夜盤交易時段「豁免代為沖銷商品」。經期交所指定為豁免代為沖銷商品,期貨商於夜盤交易時段,不必執行代為沖銷作業。

在夜盤交易時段,交易人帳戶的未平倉部位僅留有指定豁免代為沖銷商品者,期貨商將無需發出高風險帳戶通知。

部位限制

- 交易人於任何時間持有之未了結部位與臺股期貨之未了結部位以20 比1 合併計算,合計數不得逾期交所公告之限制標準。大台自然人部位限制數為9,000 口契約,法人為18,000 口契約,期貨自營商為54,000 口契約。

適用鉅額交易

- 適用鉅額交易,最低買賣申報數量為200 口。

適用動態價格穩定措施

- 適用動態價格穩定措施,最近月、次近月契約及跨月價差退單百分比採1%,其他到期契約採2%。

微型台指交易範例

這邊提供兩個範例,可以說明微型台指期貨未來在交易策略上的靈活性,不代表任何保證獲利,投資人使用前須衡量自身風險承受能力。

首先,可運用在選擇權賣方策略中。該策略經常遇到在履約價被穿價時,考慮使用期貨直接作避險。原先小台的delta是1,價平的選擇權delta是0.5,當初架設OP當賣方收權利金時,即假設其為支撐/壓力區,不避險一旦大幅穿價,風險又大,但避險後若期貨走反向走勢,又陷於期貨虧損風險。微型台指期貨相較於1/5個小型台指,意即換算選擇權的delta為0.2,投資人可自行透過設定可能穿價的範圍,決定想要達到delta-neutral的口數,讓期貨避險單達到平滑成本的效果。

再者,微型台指期貨相較於1/5個小型台指,意味著小資族過往若只能作一口小台(保證金NT60,250),維持率低於75%時須補保證金,即加權點數震幅超過 (60,250*25%/50=300點) 就有相當風險。台積電站上1,000元之後,每跳動1檔報價就影響加權指數約40點,因此,以7/17的統計(見下圖)震幅輕易可達300點。顯見不論多空,都有需要透過分批進場規避價格風險,投資人可以將5口分作2、2、1口3份資金(基本單/加碼單/心理基準單),再依照市況調整進出點位,應會有較佳的成本與獲利機會。

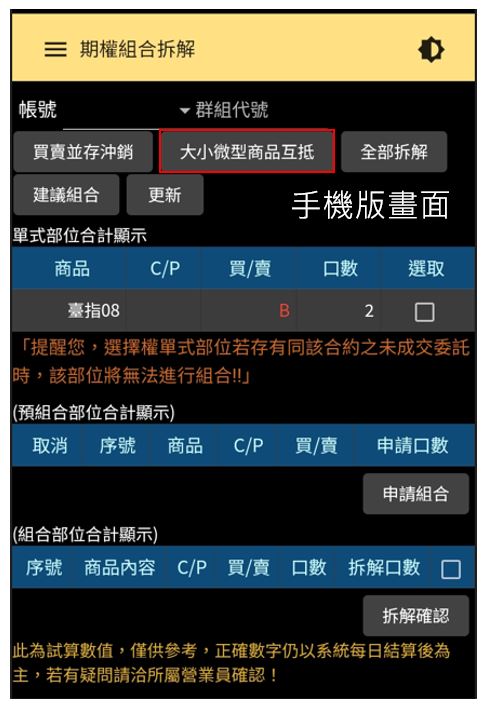

實務操作 - 為什麼需要組合拆解

視不同組合而異,組拆則可以更有彈性、更快速調整部位,透過統一期貨提供的線上組合拆解功能,可協助投資人期權交易更有效率! 並提供 一鍵「建議組合」功能! 此功能會將全部部位依保證金最佳化原則,提供組合建議,請投資人仍應自行判斷或依個人需求決定是否採納哦。

若與選擇權搭配組合部位,提高資金使用效能,使用「全部拆解」功能前請先確認帳戶保證金是否充裕,以免拆解後所需保證金增加而造成風險指標偏低,若遇此情況請盡速將部位組合完成。

實務操作 - 為什麼需要互抵

交易人可依大台、小台與微台的契約規模比例,在統一期貨各交易系統帳務,進行線上部位互抵,運用收斂或發散的配對交易,實現跨商品交易優勢。

依期交所契約乘數比例分別為 微型台指:大台指=1:20、微型台指:小台指=1:5

那些軟體提供線上組拆、互抵功能

1.統eVIP全球版:期權帳務>0586拆解組合

2.統一新大戶系統:內期帳務>內期WEB期權組合拆解

3.統一e指發(APP):期權帳務>帳務列4號-帳務總覽>期權組合拆解

4.統一期航家(APP):期權帳務>期權組合拆解

行情來了,可以怎麼做

提供兩個範例,說明微型台指期貨在交易策略上的靈活性,不代表任何保證獲利,投資人使用前須衡量自身風險承受能力

對於初始操作期貨的朋友,最不安心的,莫過於沒有盯行情(或者如上圖、時間到,就是該睡覺了),而在放大槓桿下,產生不想要的超額損失。那似乎,只能夠乖乖設停損,但停損被掃,之後行情卻照自己原先的預期走,是屢試不爽的。有沒有不設停損但可以控制風險的方法呢?

當然沒有! 停損的要義,在於避免很大的部位出現很大的反向位移。停損後沒有出現很大的反向位移,基本上停損的意義也不大 (因為不就是斷定要往下跌才做空?);再者,停損之後,失去原本的部位,就無法參與預期的行情。這樣說來,停損儘可能不要碰到,或者能設多短、就設多短。但微型期貨的出現,確實讓交易人有另一種選擇:投降輸一半,喔不,停損設一半。讓可以承受的部位留下來陪你過夜。

實際作法考慮如下: 下兩口微台,一口波段,一口當沖。波段可考慮設比較寬的停損,當沖使用二擇一,停利金額設為波段的停損金額。慎選容易停利不容易停損的點位,嘗試建立部位。所以個人比較偏好下三口單,兩口停利50點可以換一口停損100點,當然當沖的兩口也必須設停損50點。下好單後,庫存留倉部位就可以設定當沖單的停損停利(如下圖)。第一步: 二擇一平倉,彈出左邊畫面;第二步: 選擇同向,這邊原本是放空,所以要同向買進平倉;第三步: 觸發條件,大於觸發價這邊是停損 (圓圈4),小於觸發價是停利 (圓圈5)。

另一個範例是,我就是個投資人,不是靠交易增加我的收入,但是不管黑天鵝或灰犀牛,我都不想投資的損益波動太大,也不想要停損,可以有什麼控制風險的方法呢?

如上圖,2025年4月川普關稅之前,其實就已經有很多紛擾。基本上,股價只要漲多,投資人就開始找下車的藉口,而下跌前也不會一次(單日)就跌完,所謂的A轉(有! 2005年我遇過)並不常見。即便有,如果您是認真的投資人,帳上未實現利得應該都是超過股息(6%?!),所以未雨綢繆的決策,出清持股捨不得,那就做"一口"避險吧!!

會不會越避越險呢?會! 如果沒事一直避險,只會造成停損(避險成本)的增加,那就得不償失,所以不是只要漲多就來避險 (那何必在高處抱一堆股票?)。下表模擬小資族存股持倉,即便您沒有空在最高點,只要一口微台,離高點540點才開始避險,仍可達到效果。540點*10元=5400元的保險,仍然值得考慮,不是每次高點回檔達一定幅度都要避險,漲多+川普+長假 是您可以考慮避險的時機 !