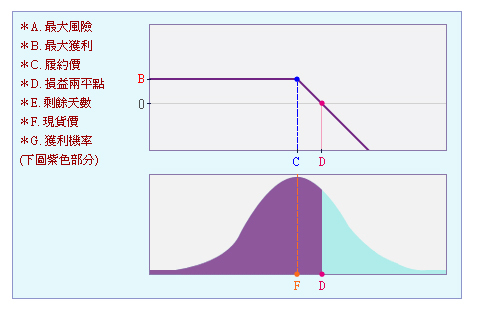

選擇權策略-賣出期貨賣出賣權

賣出期貨賣出賣權策略的使用時機在於研判標的物市場行情會小幅下跌,短期目標擺在賺取賣出賣權所收取之權利金上。雖然履約日較長的賣權,可以收取較高的權利金,但是這個策略的風險高,為了避免夜長夢多,通常賣出的賣權不超過60天,最好不超過45天。

賣出期貨賣出賣權策略的作法是把作空期指後指數下跌的獲利空間,轉換成賣出賣權的權利金,其結果和賣出買權策略的作法一模一樣,只要標的物的價格下跌,那麼賣出賣權所收取的權利金就能安全落袋。但是如果標的物價格大漲,採用這個策略的風險無限大,必須非常小心,以免損失慘重。

| 賣出期貨賣出賣權交易策略小檔案 | |

| ■ 使用時機: | 預期小跌時 |

| ■ 最大風險: | 無限 |

| ■ 最大利潤: | 賣Put收取之權利金+(賣出期指 - 履約價)* 200元/點 |

| ■ 損益兩平點: | 賣出期指指數+賣Put收取之權利金點數 |

| ■保證金: | 選擇權賣方部分市值+指數期貨保證金 (一口指數期貨可抵繳四口選擇權賣方保證金) |

舉例說明

小明看空股市但又認為短期內不會大跌,決定採用賣出期貨賣出賣權策略,先賺一筆權利金。小明賣出了七月份指數期貨,成交價為 21,900 點,同時賣出了 4 口同時到期,履約價為 21,700 點的賣權,收取了 500點 * 4 共 2,000 點權利金(NT$100,000)。

七月份期貨及選擇權到期時,如果指數收在 21,700 點以下,那麼小明就完全操作成功,不但NT$100,000權利金完全落袋,再加上期指 21,700 點和履約價 21,900 點的價差 200點 * 200元/點=40,000元,小明一共賺進 140,000 元。如果指數不跌反漲,上漲超過 22,400點(損益兩平點= 21900點 + 500點),那麼小明就陷入虧損,每多漲一點,小明就損失 200 元,必須非常小心並設定停損點。

《小明損益分析表》

| 到期指數 | 賣出期貨賣出賣權策略 | 賣出期貨策略 |

| 23,000 | -NT$120,000 | -NT$220,000 |

| 22,500 | -NT$20,000 | -NT$120,000 |

| 22,400 | 0 | -NT$100,000 |

| 21,900 | NT$100,000 | 0 |

| 21,700 | NT$140,000 | NT$40,000 |

| 21,500 | NT$140,000 | NT$80,000 |

| 21,000 | NT$140,000 | NT$180,000 |

更多選擇權策略介紹:選擇權組合策略教學全攻略

/統一期貨相關連結/