選擇權策略-賣權多頭價差

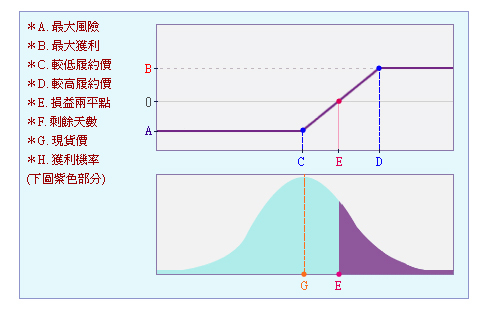

賣權多頭價差的使用時機在於研判市場在履約日前屬於小漲格局,目標為賺取相同到期日但履約價不同的賣權,兩者之間的權利金價差。

賣權多頭策略的作法是買進一口較低履約價之賣權,同時賣出一口相同到期日但履約價較高的賣權。這個策略的最大獲利為賣出賣權收取的權利金-買進賣權支付的權利金。只要在履約日前,標的物漲幅超過較高履約價,就完全成功。相反的,如果標的物不漲反跌,最大的損失則為兩個履約價的價差 * 50元/點,再減掉收取的權利金金額。這個策略屬套利性質,最大獲利及風險均有限。

| 賣權多頭價差策略小檔案 | |

| ■ 使用時機: | 預期市場小漲時 |

| ■ 最大風險: | (較高履約價 - 較低履約價)* 50元/點 -(賣出put收取之權利金 - 買進put支付之權利金) |

| ■ 最大利潤: | 賣出put收取權利金 - 買進put支付權利金 |

| ■ 損益兩平點: | 較高履約價 -(賣出put收取之權利金點數 - 買進put支付之權利金點數) |

| ■保證金: | (較高履約價 - 較低履約價)* 50元/點 |

舉例說明

小明預期股市在 20 天內屬小漲格局,決定採用賣權多頭策略,買進了一口履約價 22,200 點,20 天後到期的賣權,支付了 210 點權利金,同時賣出了相同到期日履約價為 22,400 點的賣權,收取了 360 點權利金。

如果 20 天後,指數上漲超越 22,400 點,則兩個賣權都沒有行使價值,小明就賺到兩個賣權之間的價差(360點 - 210點)* 50元/點=7,500元。相反的,如果指數收在損益兩平點 22,400 點 -(360點 - 210點)=22,250 點之下,小明的操作就產生損失,最大的損失為跌破較低履約價 22,200點,損失金額為(22,400點 - 22,200點)* 50元/點 -(360點 - 210點)* 50元/點=10,000 - 7,500=2,500元。

更多選擇權策略介紹:選擇權組合策略教學全攻略

/統一期貨相關連結/