選擇權策略-賣出蝶式價差策略

賣出蝶式策略的使用時機在於研判標的物在選擇權到期日時會有較大的變動時採用,其獲利與風險均有限,屬於較保守的操作策略。該策略是由履約價較低的空頭價差與履約價較高的多頭價差部位各一組來合成,其四口選擇權中只有三種不同的履約價 ( 即空頭價差的較高履約價須等於多頭價差部位之較低履約價 ) ,且空頭價差之履約價間距與多頭價差之履約價間距須相同。

這二組價差部位可以全部由買權、或全部由賣權來組成,此即為一般所指之賣出蝶式價差策略。但為使交易容易成交,且付出較低之價差成本,因而實務上常以價外的選擇權來組成這二組價差部位,亦即由賣權來組成較低履約價的空頭價差,而較高履約價之多頭價差則由買權來組成,如此即形成所謂的「賣出鐵蝴蝶價差策略」。

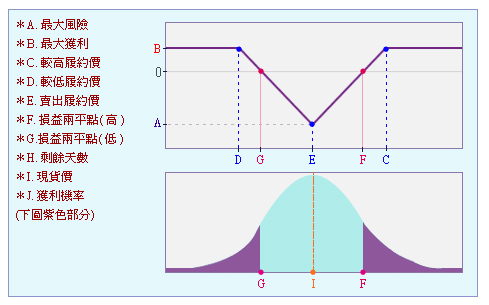

賣出蝶式價差策略之最大利潤,會發生於標的現貨價格在到期時收在最低履約價以下,或最高履約價以上;其最大損失則發生於現貨價格在到期時,落於中間履約價上之情況。

| 賣出蝶式價差交易策略小檔案 ( 由較低履約價之空頭價差 + 較高履約價之多頭價差組成,且二者有一個共同履約價 ) |

|

| ■ 使用時機: | 預期市場小漲或小跌時 |

| ■ 最大風險: | 空頭價差的最大風險 + 多頭價差之最大風險 |

| ■ 最大利潤: | 空頭價差的最大利潤 - 多頭價差之最大風險 |

| ■ 損益兩平點: |

(高)多頭價差的損益二平點 + 空頭價差的最大風險 ( 點數 ) |

| ■保證金: | 二組價差可能需要的保證金之和 |

舉例說明

小明預期台股指數在選擇權到期結算時,會是小漲或小跌的情況,但又不太確定方向,決定採用風險不大的賣出蝶式價差策略。假設目前大盤指數位置在 22,000 點 ,小明同時買進了下列二組價差部位:

* 空頭價差:

1. 賣出履約價 21,800 點買權, 20 天到期,收取 515 點權利金

2. 買進履約價 22,000 點買權, 20 天到期,支付 410 點權利金

* 多頭價差:

1. 買進履約價 22,000 點買權, 20 天到期,支付 410 點權利金

2. 賣出履約價 22,200 點買權, 20 天到期,收取 315 點權利金

此時,小明的權利金淨收支為 ( 515點 - 410點 * 2 + 315點 ) = 10 點(共收取 $500 )。 該策略之最大風險為 ( 空頭價差的最大風險+多頭價差之最大風險 )= $ 4,750 +$4,750=$9,500 ;最大利潤為 ( 空頭價差的最大利潤-多頭價差之最大風險 ) =$5,250 - $4,750 = $500 。 損益二平點高點為 ( 多頭價差的損益二平點+空頭價差的最大風險 ( 點數 ))= 22,095 點 + 95 點 = 22,190 點;損益二平點低點為 ( 空頭價差的損益二平點 - 多頭價差的最大風險 ( 點數 ) )= 21,905 點 - 95 點 = 21,810 點。

20 天後若加權指數如預期地收在 21,810 點以下或 22,190 點以上,則小明即有獲利;如果指數高於 22,000 點或低於 21,800 點,小明可賺得最大利潤 ( $500 ) 。反之,若是指數仍停留在 22,000 點,則小明會有最大損失 $9,500 。

更多選擇權策略介紹:選擇權組合策略教學全攻略