精選專欄

美國PMI陷入衰退,貿易前景黯淡下,資金流向何方

8月以來美中衝突不斷,7月FOMC會議後聯準會採行預防性降息措施,將基準利率調降一碼至2%~2.25%,但川普隨即發表對降息次數與頻率的不滿,並於推特宣布將於9/1開始針對剩餘3000億美元商品加徵10%關稅,而後中國在8/23還擊對美進口750億商品課以5~10%關稅,並同時恢復美汽車關稅25%。

就在貿易戰局勢陷入僵局之際,8月底中美雙方突然一致表態互相保持有效溝通,並稱9月談判將如期舉行,激勵國際股市買盤回籠。但直到8/31都未見雙方進一步動作,星期日(9/1)關稅如期實施,令市場錯愕,避險情緒再度發酵下,港交所美元黃金期貨再衝高至上市以來次高點位49.8美元。

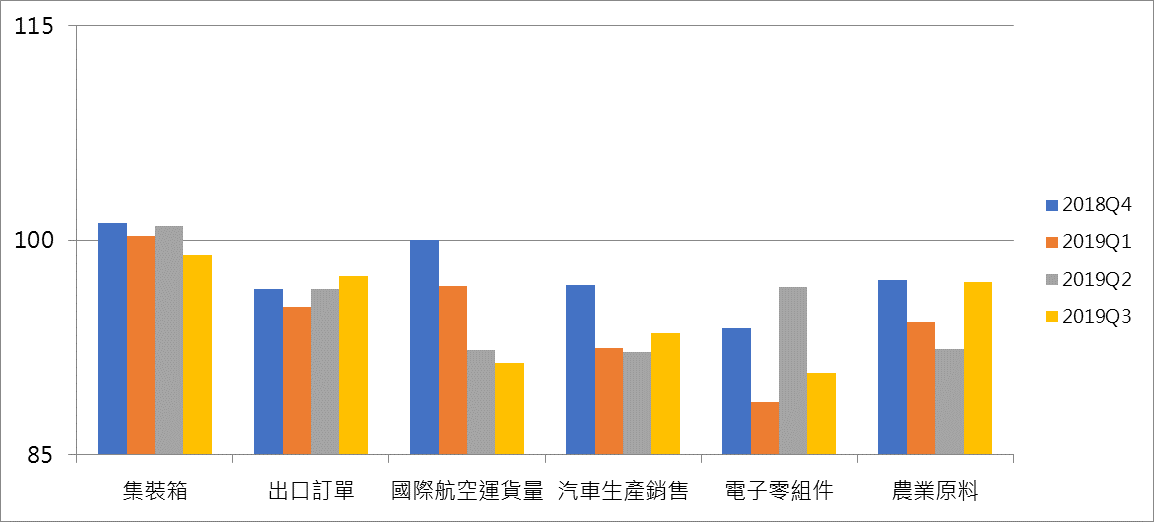

而貿易戰前景不明,讓多數投資人對國際股市未來看法持悲觀態度,據世界貿易組織(WTO)在8/15發布的第三季貨物貿易晴雨表(GoodsTradeBarometer)*數值為95.7,較第二季數據下降0.6外,已連續4季低於100(成長與萎縮的分水嶺)的水平,顯示未來全球貨物貿易延續疲弱趨勢的機率不小。

資料來源:World Trade Organization,統一期貨整理

圖一、貨物貿易晴雨表細項

進一步從各項指標觀看,出口訂單數值為97.5,雖有觸底反彈跡象,但仍低於趨勢水平,汽車生產、銷售指數與農業原料貿易指數同樣低於水平,但較上一季有所回升,而國際航空貨運量指數、電子零組件貿易指數分別為91.4、90.7,較上季明顯下滑外,均大幅偏離長期趨勢水平,顯示關稅對實體經濟的影響,並不如股市表現般樂觀,若各國政府、央行實施政策無法適應不斷變化的狀況,貿易前景仍可能進一步惡化。

另一方面自2010年9月12日制定的巴塞爾協議III,是由國際清算銀行制定,同時得到世界各主要經濟體的中央銀行參與制定並同意實施的全球金融監管標準,其著眼於設定關於資本充足率、壓力測試、市場流動性風險考量等方面的標準,從而應對在2008年前後的次貸危機中顯現出來的金融體系的監管不足。

巴塞爾協議III從2019年3月開始實施,當中法規廢除了金融機構和銀行的第三級資本要求,也就是這些機構必須將資本重新分配到第一級或第二級,黃金原先被歸類為第三級資本,屬於風險等級最高的資產,在新法規上路後黃金必須重新分配至第一級或第二級資本。因此銀行在計算資本適足率時,可將黃金視作現金般的一級資本,對銀行來說持有黃金更具吸引力,尤其是在預期未來利率水準更低,持有黃金的機會成本越來越低的情況下。

目前美股、陸股在關稅的壓力下仍守穩年線支撐,行情波動率雖放大,但呈現區間整理,令多方與空方投資人對盤勢越來越霧裡看花。而支撐國際股市在此刻各項預測衰退指標響起警報,仍能維持高檔不墜的因素,不脫全球央行降息風與美國經濟數據穩健。

然而最新公布的8月美國ISM製造業指數49.1,為2016年以來首次跌破50的榮枯水位,顯示美國經濟這個巨人在重重關稅的枷鎖下,已開始步履蹣跚。市場對黃金的需求乃至於黃金價格的波動都將有顯著影響,此時投資人利用港交所美元黃金期貨做為資產配置的一部份平衡投組風險,或是押寶單邊賺取波段利潤,都能夠在貿易戰帶來的風險中找尋獲利的機會。

註:指標100的讀數表明增長符合中期趨勢; 讀數大於100表明高於趨勢增長,而低於100表示低於趨勢增長。

/統一期貨相關連結/